从投资人视角,如何理解BTCFi赛道的Alpha本质?

撰文:JiaYi

2.35 万枚 BTC,是一个什么水平?

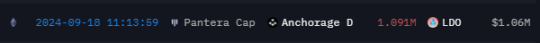

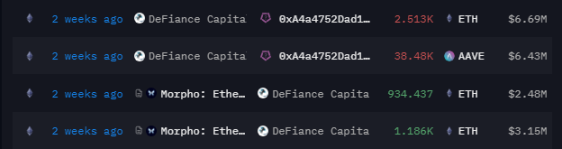

作为一名长期看好比特币及相关赛道的投资人,我投资了多个 BTC 赛道的项目,比如 Babylon、Bouncebit、Yala、Lorenzo 和 Solv 等,特别是 Solv 近期发布重大更新,推出了 SAL(Staking Abstraction Layer),无论是运营的稳健增长势头还是社区呼声都很好。

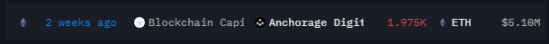

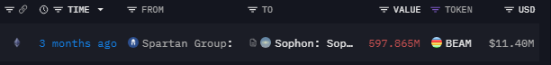

当前 Solv 上也已有 2.35 万枚 BTC 被质押,除了 Block.one 和早已倒闭的 Mt.Gox,这一数字仅次于 MicroStrategy(252, 220 枚)和特斯拉(252, 220 枚),高于 Marathon、Hut 8 等一票矿企~

什么才是 BTCFi 的主战场?或者说,BTCFi 到底要解决什么问题?这也是比特币生态的必答题,今天我就从投资人角度,简单讲讲对 BTCFi 赛道的理解。

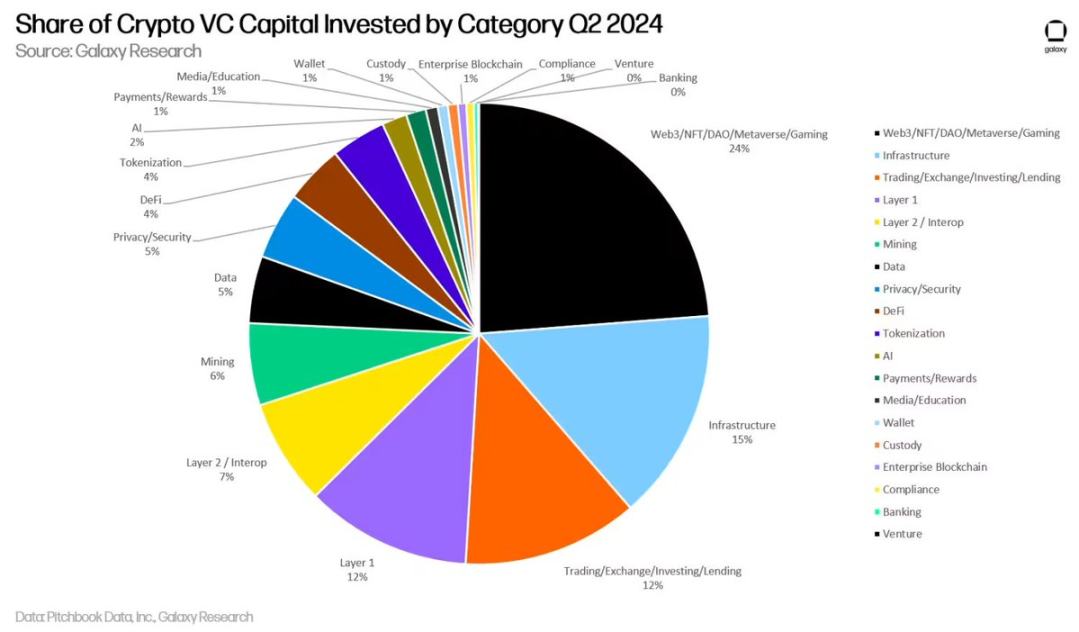

BTCFi 会孕育出一个庞大的资产包生态

比特币前几年其实很「孤独」。

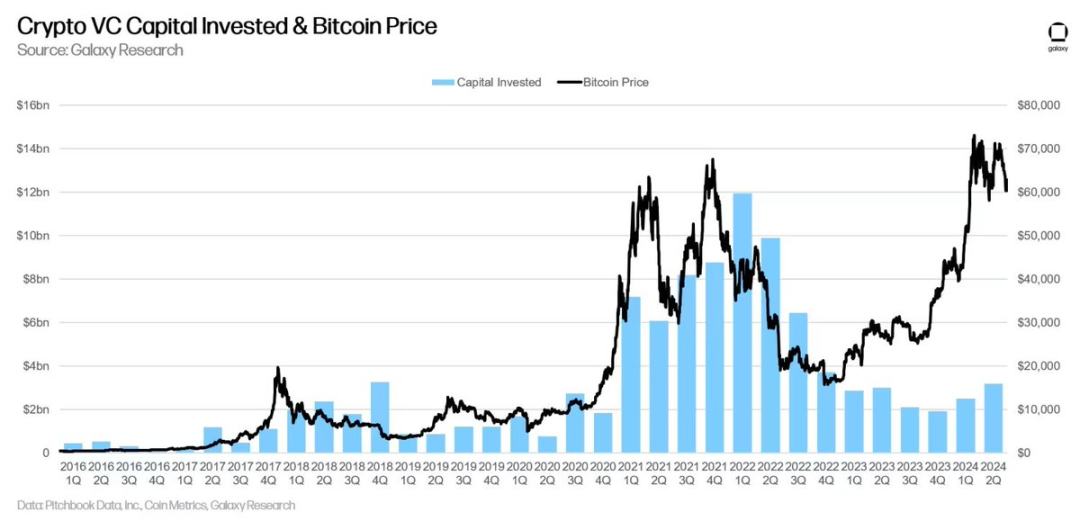

过去的几次加密市场高潮,无论是 2017 年的 ICO 热潮、 2020 年的 DeFi「盛夏」,还是之后的 NFT 叙事,比特币生态似乎一直被边缘化,BTC 被视为一种「非生息资产」。

然而,从去年开始,越来越多的项目在尝试为 BTC 提供稳定的链上收益,逐步将其变为一种生息资产。这一趋势不仅唤醒了沉睡的比特币,也打开了 BTC 进入链上收益市场的大门,标志着整个生态对 BTC 价值的重新定义和释放。

我一直没有投资任何 ETH 质押赛道的项目,就是认为 BTC 才是更适合用户质押的资产,持有 BTC 的用户对中短期的波动承受能力也是最强,从综合的质押收益角度看,BTC 的生息属性更有利于个人资产的稳健增长。

对于新 Web3 用户,或者说「新韭菜」们,首站持有的主流加密资产还是 BTC——高达 1.35 万亿美元、体量最大、抗风险性最强的加密原生资产,只要收益机会够丰富多元,大多数 Holder 对这种机会必然心痒痒。

而 Solv 的想象力也没局限在质押收益,还包括再质押收益、交易策略收益等等,当然这也带来复杂的交互场景,虽然大大扩展了比特币资产的适用范围和价值,风险也在同步增加.

所以 Solv 最近推出了 Solv 质押抽象层(SAL),说白了就是一个通用的标准化比特币质押行业安全标准与框架,把一系列的比特币收益和资管场景套在一个隔绝风险的笼子里,利用智能合约技术和比特币主网技术实现质押者、LST 发行方、质押协议、以及其他质押服务商之间的无缝合作,同时简化用户与比特币质押协议的交互。

比特币质押生态要想越做越大,需要这么个通用的安全层,体量最大的 Solv 牵头这件事,也算是最合适的选择之一。